お役立ち情報

大切な資産を「守る」「つなぐ」「増やす」ために

役立つ不動産の市況や経営の情報をご紹介

税金(譲渡税)の計算方法

「需要がある今、不動産を売却したい」というときにかかる税金があるのをご存知でしょうか?

ここではその税金についてまとめていきます。

不動産を売却した時に発生する「譲渡所得税」

所有している資産を売却して得られる利益のことを「譲渡所得」といいます。

この譲渡所得には所得税や住民税がかかり、これの税を総称して「譲渡所得税」といいます。

また、不動産の譲渡所得にかかる所得税や住民税は「分離課税」といい、給与所得や事業所得とは分けて考えます。

譲渡所得の計算方法

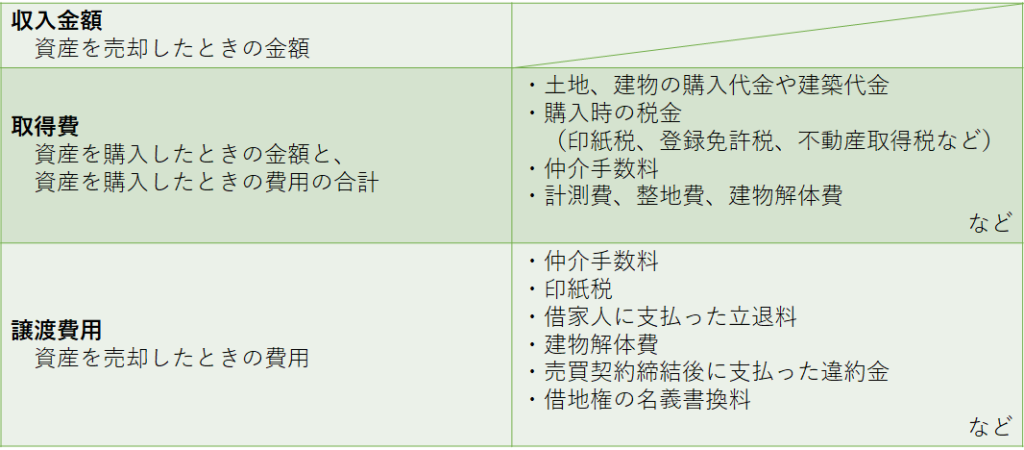

譲渡所得は次の式で求めることができます。また、式に出てくる語句については表1の通りです。

譲渡所得 = 収入金額 ー 取得費 ー譲渡費用

※取得費については、以下の取得費A・Bのいずれか金額が大きいものとなります。

取得費A:土地・建物の購入金額 ― 減価償却費相当額

建物は経過年数に伴って価値が下がっていくため、用途や構造、経過年数に応じた減価償却費相当額を差し引いて計算します。 なお、減価償却費相当額は、以下の式で求められます。また、 この式に出てくる「償却率」は建物が事業用か非事業用かで変わります。

減価償却費相当額=建物購入金額 × 0.9 × 償却率 × 経過年数

取得費B:収入金額 × 0.05

収入金額の5%を表します。

譲渡所得税の計算方法

上記の計算で譲渡所得が分かると、さらに譲渡所得税も求めることができます。式は以下の通りです。税率については表2の通りです。

譲渡所得税 = 譲渡所得 × 税率

例題

以下の問題を計算をしてみましょう。

(問)40年前に1,850万円で購入した土地を4,000万円で売却した。諸経費は150万円であった。この時の譲渡所得税はいくらか。

この例題の場合、購入時の契約書がある場合とない場合で取得費が変わります。それぞれの場合についてそれぞれ考えてみましょう。

◎購入時の契約書がある場合

この場合は上記の取得費A、実際の金額1,850万円で計算をします。

譲渡所得:4,000万円 ー 1,850万円 ー 150万円 = 2,000万円

譲渡所得税:2,000万円 × 20.315% = 406万円

◎購入時の契約書がない場合

この場合は上記の取得費B、4,000万円×0.05=200万円を取得費として計算します。

譲渡所得:4,000万円 ー 200万円 ー 150万円 = 3,650万円

譲渡所得税:3,650万円 × 20.315% = 741万円

オススメ勉強会

関連サービス

この記事の執筆者紹介

ミノラス不動産

私たちは次世代へ大切な資産を「守る」×「つなぐ」×「増やす」ために、お客様の不動産継承計画を共に実現させる不動産サポート企業です。