お役立ち情報

大切な資産を「守る」「つなぐ」「増やす」ために

役立つ不動産の市況や経営の情報をご紹介

【賃貸経営の基本コラム】第6回 キャッシュフローと返済・税金・減価償却③

前回は、キャッシュフローの算出のため、実質利回りで算出した実質家賃(年間想定満室賃料-年間諸経費)よりさらに差し引く部分の税金についてご説明しました。

今回は、減価償却の部分についてお伝えしたいと思います。

減価償却とは?

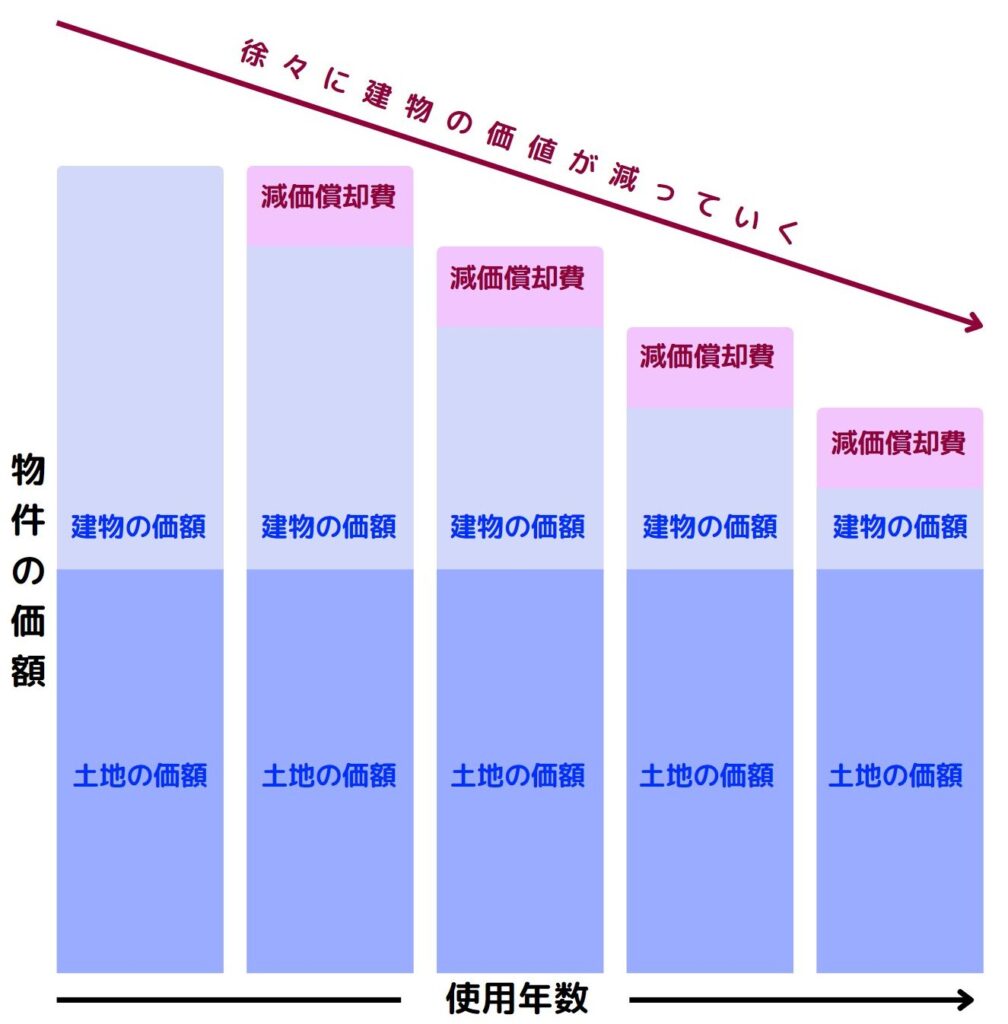

不動産の取得にかかった購入金額をその年の費用とはせずに、耐用年数に応じた年数に分けて毎年の経費として計上する際に使う勘定科目のことです。

例えば、1億円の土地建物を取得した場合で、土地が5,000万、建物が5,000万だったとします。この場合、取得した年にすべて計上はせず、建物の5,000万を建物ごとに定められた年数(法定耐用年数)に従って、徐々に減価償却費として計上することができます。

ちなみに土地5,000万は減価償却の対象外です。

減価償却は、時間が経過したり、使用したりすることによってその価値が減るという考え方を前提としています。そのため、時間の経過や価値の減少が関係ないと考えられる土地の部分は減価償却の対象外とされています。

賃貸経営上の減価償却のメリットは、実際に費用が発生していないものでありながら毎年分割して収入から差し引くことができることです。この部分が多くなると、利益が減るので節税につながりキャッシュフロー(手取り)アップが狙えます。

※減価償却可能な資産は不動産以外も多数存在します。

法定耐用年数とは

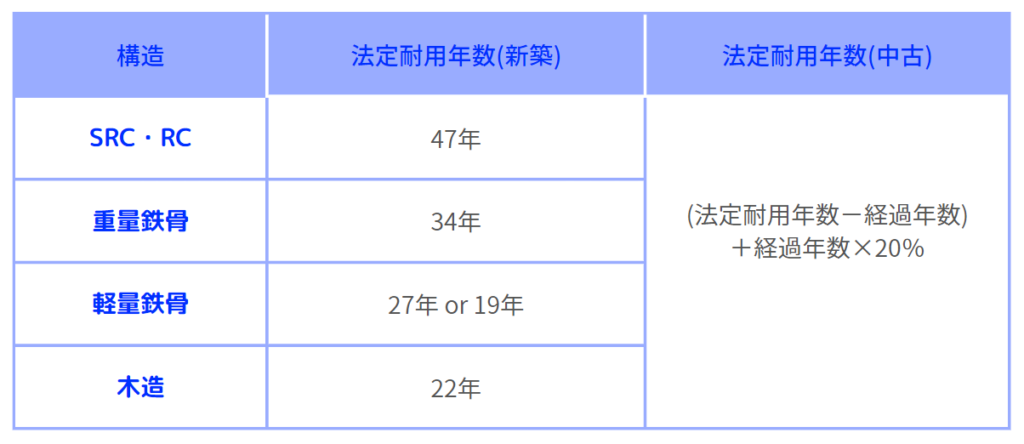

減価償却できる年数は、建物の種類=構造によって決められています。

また同じ構造でも、新築物件と中古物件では別に決められています。

減価償却は、建物の価格をそれぞれの構造の法定耐用年数の期間で償却することになります。

建物の金額を下の表の年数で割り、1年あたりの金額を求めます。この金額を減価償却費として計上します。

減価償却費を上手に活用するには

- 建物の比率が高い物件の取得

減価償却は、物件価額のうち、建物の部分のみ対象となります。物件を新規取得する際には、建物の比率が高い物件がキャッシュフロー(手残り)が残りやすいと言えます。 - 減価償却期間が短い物件の取得

築年数が古い物件は、減価償却可能な期間が短くなります。

例えば、5,000万円の建物を新築のRC造で償却する場合は5,000万÷47年=106.38…万/年ですが、中古物件で20年しか償却期間がない場合は5,000万円÷20年=250万/年となります。短期間で減価償却費を大きく計上したい場合は、木造の築古物件など、築年が経過した物件の検討も一案です。 - リフォームを行って減価償却可能とする

物件のリフォームを行った場合、物件の価値が上がるとみなされる「資本的支出」の場合は、減価償却対象です。一方、価値向上にはつながらない修繕費の場合は単年度で経費計上可能です。長く徐々に減価償却費を計上した方が良い場合は資本的支出に当たるリフォームの実施、1年で一気に経費計上した方が良い場合は修繕費での計上が適しています。

賃貸経営において、減価償却は外すことのできない大切な概念です。

減価償却費が計上できる>課税所得が少なくなる>納税額が少なくなる

という点を是非覚えておいてください。

最後までお読みいただきありがとうございました。

次回もお楽しみに!

▶関連記事はこちら現状把握の必要性②

▶関連記事はこちら賃貸経営コラム 第5回 キャッシュフローと返済・税金・減価償却②

▶お問い合わせはこちらから

▶マモローヤメンバー募集中!不動産経営の最新情報をお届けします。嬉しい限定特典も!詳細はこちら

この記事の執筆者紹介

ミノラス不動産

私たちは次世代へ大切な資産を「守る」×「つなぐ」×「増やす」ために、お客様の不動産継承計画を共に実現させる不動産サポート企業です。