お役立ち情報

大切な資産を「守る」「つなぐ」「増やす」ために

役立つ不動産の市況や経営の情報をご紹介

相続税対策としての賃貸経営

「親から受け継いだ土地や賃貸不動産をただ持っているだけ」になっていませんか?

相続放棄をしない限り、相続によってすべての財産の権利義務を相続人が受け継ぐことになります。相続税が課されるのは現金だけでなく、株券や債券などの有価証券、土地や建物などの不動産など金銭に見積もることができるものすべてが含まれます。

そこで、相続税対策の方法として挙げられるのが「賃貸アパート経営」です。今回は、賃貸経営が相続税対策となる理由を紹介します。

相続税について

まず押さえておきたいことは、相続税は累進課税ということです。累進課税制度とは、所得の多い人に多くの税金を、所得の少ない人にはそれに見合う税金を負担してもらおうという制度です。つまり、所得や遺産の額が増えれば増えるほど、税率も税額も高くなるということです。

相続税を考えるに当たって、「相続税評価額」という言葉もよく出てきます。相続税の支払いが必要かを判断するために、相続した財産にどれほどの金銭的価値があるのかを把握します。財産には、現金や預貯金、土地、家屋、有価証券などさまざまものがあり、それぞれを評価することで財産の総額が分かる仕組みです。

評価方法は財産ごとに決められており、その評価方法に従って計算した財産の価額を「相続税評価額」といいます。また、相続税評価額は、時価で評価されます。評価額が大きくなるほど税率が高くなります。

上記2点から、対象となる財産の評価額を低くすることが相続税対策となると言えます。相続税の基本を抑えた上で、「なぜ賃貸経営をすることが相続税対策となるのか」。その理由を2点に絞ってお伝えします。

1.相続税評価額が時価よりも低くなる

例えば、現金1億円が手元あった場合、その1億円が時価であることは明確です。現金は、保有している金額=時価と考えるので、現金はそのまま相続税評価額となります。

一方、現金とは異なり、不動産の時価は把握することが難しいのです。1億円の価値だと思っていた不動産を売ってみると、想定より高くなることも、安くなることもあり得ます。実際に不動産を売却してみなければ、不動産の時価は把握できないことになってしまいます。売却する手間を省略するため、不動産についてはルールに基づいて計算した金額を相続税評価額とするのです。

賃貸マンションや店舗など、建物を他人に貸して賃料収入を得る物件を「収益物件」といいます。収益物件は、以下の計算で売買市場での時価(収益価格ともいう)が決まります。時価を求める上では、「その収益物件がどれほど稼げるのか」という収益性が重視されます。

売買市場における収益物件の時価(収益価格) = 家賃収入 ÷ 利回り

これに対して、収益物件の相続税評価額は、以下の式で計算します。

貸家の相続税評価額 = 貸家の建物価格 + 貸家建付地(収益物件の土地のこと)

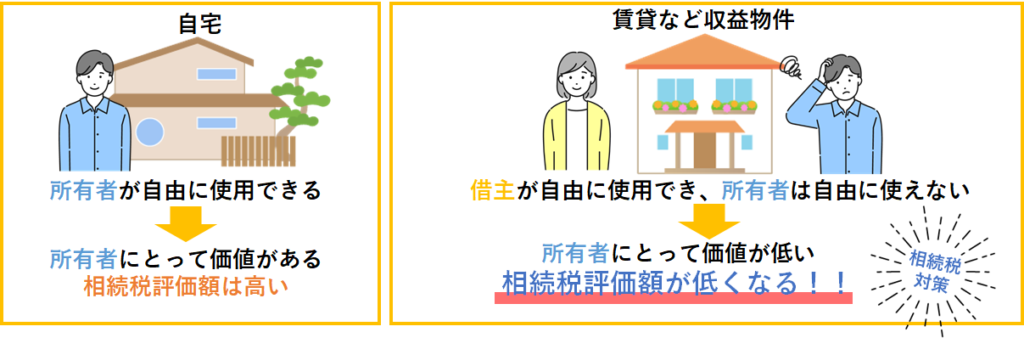

相続税評価額を求める上では「所有者がその不動産をどの程度自由に使えるか」という点が重視されます。収益物件は、人に貸している不動産なので、所有者が自由に使うことができません。また、賃貸借契約では、借主の権利が守られているため、契約も容易に解除できません。借主を退去させようと思うと、立ち退き料を支払わなくてはなりません。

こういったことを踏まえて、収益物件は所有者が自由に使えないため、相続税評価額では、自宅のように自由に使える物件より価値が劣るという「考え方」が採用されています。収益性に関わらず、相続税評価額が低くなっているため、時価よりも相続税評価額が低くなるのです。

時価と相続税評価額の差が大きいことは相続税対策としては有効です。1億円の財産でも、相続税評価額は4,000万円程度となり、課税される相続税が抑えられます。

2.小規模宅地等の特例による減額をうけることができる

まず、小規模宅地特例とは、亡くなった人が住んでいた土地、事業をしていた土地、貸していた土地について、一定の要件を満たす人が相続したときに最大80%オフができる特例です。

上記の特例を受けることができる点も賃貸マンションを建てることで相続税対策になる理由の一つです。アパートの敷地は、一定の条件を満たすと小規模宅地等の特例を適用することも減額することも可能です。

賃貸マンションやアパートのような収益物件の土地は、小規模雄宅地等の特例において「貸付事業用宅地等」と呼ばれる土地に該当します。

貸付事業用宅地等とは、

- 被相続人(他界した人)の貸付事業の用に供されていた宅地等

- 被相続人と生計を一にしていた被相続人の親族の貸付事業の用に供されていた宅地等

上記のいずれかに該当する土地のことをいいます。貸付事業用宅地等に該当すると、200㎡を限度として土地の評価額が50%減額されます。

賃貸マンションを建てて相続税対策

今回ご紹介したように、賃貸マンションを建てることによって、相続税対策になるのは間違いありません。しかし、賃貸マンションは建てた後が大変です。入居者さんに住んでもらえるように空室対策をしたり、入居者さんに長く住んでもらえるような退室対策、また空室期間が長く続いてしまった場合は、収入が減って赤字になってしまうこともあります。そういったことも考慮して賃貸マンションを建てる必要があります。

賃貸マンションを所有して経営していくためには、目的なども考えて行うことも大切なので、今現在賃貸マンションを建てようと考えているオーナー様は、今一度目的を考えてみるのも良いかもしれません。

オススメ勉強会

関連サービス

この記事の執筆者紹介

ミノラス不動産

私たちは次世代へ大切な資産を「守る」×「つなぐ」×「増やす」ために、お客様の不動産継承計画を共に実現させる不動産サポート企業です。