お役立ち情報

大切な資産を「守る」「つなぐ」「増やす」ために

役立つ不動産の市況や経営の情報をご紹介

2021確定申告 主な変更点と注意点

確定申告のシーズンに向けて、税制改正にともなう青色申告特別控除や各種控除の変更点のほか、新型コロナにまつわるお金の使い方など、2021年に行う確定申告で注意したい点をお伝えします。

定額給付、持続化給付金など今年特有のお金の扱いは?

まず、2021年の確定申告に影響する新型コロナ関連のお金についてです。国民に一律10万円が支給された「特別定額給付金」は非課税のため、確定申告への算入は不要です。法人オーナー様等で「持続化給付金」を受給している場合には、事業所得として計上する必要があります。また、法人化オーナー様がテナントの賃料を減免した場合、税務上の損金算入が可能になりました。ただし、書面での合意が必要などの要件があります。個人オーナー様が賃料を減免した場合は、受け取った額を不動産収入として計上します。なお、入金を待っている(滞納の状態)場合は、従来通り未収入金・売掛金などで計上します。

各種控除額が変更 高所得者には制限が加わる

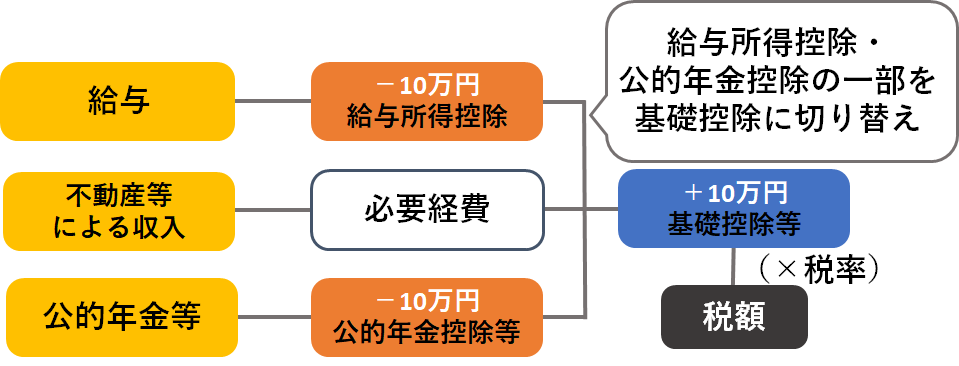

2018年の税制改正によって見直された給与所得控除・公的年金控除・基礎控除などが、今回の確定申告から反映されます。まず、給与所得控除の最低額が10万円引き下げれらました。かつ、控除が適用される収入の上限は、改正前の1,000万円から850万円に、控除額そのものの上限も220万円から195万円にダウンしています。不動産所得のみのオーナー様には影響がない変更ですが、他に給与収入を得ているオーナー様にとってはマイナスポイントといえます。

次に、公的年金等控除額が原則10万円引き下げられました。年金以外の所得が1,000万円を超える場合には、さらに控除額が引き下げになります。そして、給与所得控除や公的年金等控除が引き下げられた代わりに、基礎控除は38万円から10万円アップの48万円になり、同時に、これまではなかった所得制限も設定されました。具体的には個人の所得が2,400万円を超えると基礎控除が段階的に減少し、2,500万円を超えると基礎控除そのものがなくなります。このほか、基礎控除に連動する配偶者(特別)控除、扶養控除、寡婦(寡夫)控除、勤労学生控除、障がい者控除の要件などについても、変更されています。

青色申告者は要注意 電子申告でないと控除減額

これまで青色申告特別控除額は65万円または10万円の2段階でしたが、2020年分以後は65万円が55万円に引き下げられます。ただし、e-Taxによる電子申告または電子帳簿保存をする場合は、引き続き65万円の控除を受けられます。55万円の特別控除を受けるには、「複式簿記による記帳」「貸借対照表と損益計算書の添付」「期限内申告」のほか、賃貸経営の事業者は「事業的規模であること(アパート・マンションならおおむね10室以上、戸建て住宅ならおおむね5棟以上)」という要件を満たす必要があります。

加えて、先述の通り「e-Taxによる電子申告」または「電子帳簿保存」を行えば、65万円の特別控除を受けることができます。なお、55万円または65万円の要件を満たしていない事業者の控除額10万円は変更ありません。このように確定申告の手続きは電子化の流れにあります。e-Taxによる申請を行う場合は、「マイナンバーカード方式」「ID・パスワード方式」の2つの方式から選択できます。

書類申告からの切り替えを予定している人は早めの準備をおすすめします。また、税理士に依頼している場合は電子申告に対応しているか確認し、控除が減らないようにしましょう。

オススメ勉強会

関連サービス

この記事の執筆者紹介

ミノラス不動産

私たちは次世代へ大切な資産を「守る」×「つなぐ」×「増やす」ために、お客様の不動産継承計画を共に実現させる不動産サポート企業です。