お役立ち情報

大切な資産を「守る」「つなぐ」「増やす」ために

役立つ不動産の市況や経営の情報をご紹介

私のセミナーにご参加いただいた方は知っておられるかと思いますが、相続対策には「分割対策」「納税資金対策」「節税対策」「認知症対策」と大きく分けて4つの対策があり、その中からご自身のビジョンに合わせて計画実行することが重要であると考えています。

これらのうち「節税対策」には相続税の対策だけでなく、各年の所得税対策も考えたいという方もいらっしゃるかと思いますし、「認知症対策」をしながら「節税対策」もしたいとお考えの方もいらっしゃると思います。

今回からのコラムでは2つ以上の対策を同時に達成したいと考えた場合に気を付けていただきたい点について説明していこうと思います。

「家族信託」について

まず今回のコラムでは「家族信託」について触れていきます。

ご存じの方も多いかと思いますが、家族信託は元気なときから判断能力が喪失した後も、そして相続の後までもご本人の意思に沿った財産管理が可能であることから「認知症対策」として有用です。また、受託者の判断によって贈与や生命保険、不動産を活用できるなど相続税対策も行うことができる方法でもあります。このようなメリットが多い対策となりますが、所得税対策という意味では気をつけなくてはいけないことがあります。

それは「損益通算ができない」ということです。

損益通算とは、赤字である1つの所得と黒字である別の所得を相殺することです。

所得税法では所得を10種類に分類し、その所得ごとに計算を行っていきますがこれらのうち「不動産所得」「事業所得」「譲渡所得(総合課税)」「山林所得」については他の所得と損益通算ができることになっています。

そのため、通常不動産オーナー様が大規模な修繕や新規物件を購入された際に一時的に不動産所得が赤字になった場合には給与や他の事業を行っていればその所得と損益通算がされることとなります。これがその対象不動産を家族信託していると特例の対象となり、信託財産から生じた損失を認識できなくなります。

順を追って説明をしていくと、賃貸不動産を家族信託した場合には信託の受益者が不動産所得を認識することとなります。

信託では財産を預かり管理運用をする受託者に法的な所有権は移転しますが、受益権という形で財産から生じる利益を得る権利を委託者が取得するケースがほとんどです。

そのため信託の前後で不動産所得を認識する人に変動はありません。

ところがその賃貸不動産が信託財産の場合には、租税特別措置法第41条の4の2という規定の対象となってしまいます。当該規定には「信託から生じた不動産所得の損失については、生じなかったものとみなす」とされていますので損失が生じず(認識できず)、損益通算もできないということになります。

このような規定ができた背景には租税回避の防止が考えられます。

受益権の特徴のひとつに流通税(不動産取得税や登録免許税)がほぼかからないというものがあります。通常の不動産を他人に移転するとその取得者は不動産取得税や登記のための登録免許税がその不動産の評価額に応じて発生します。

受益権は有価証券のようなものという扱いのため移転時にこれらの税金がかかりません。そのため赤字の賃貸不動産の受益権を他の所得の高い人に移すことで所有権の移転よりも容易に所得税の租税回避ができてしまうことからこのような規定ができたようです。

また、先の規定で「生じなかったものとみなす」とされておりますので、当然ながら赤字を3年間繰り越すことのできる繰越控除も適用できないこととなります。

これらデメリットだけを考えると所得税の観点からは家族信託はよくないもののように聞こえてしまいますが、同じ信託契約内での損益通算は可能となっていますので他の所得がない方はすべてを信託してしまえば悩みはなくなります。

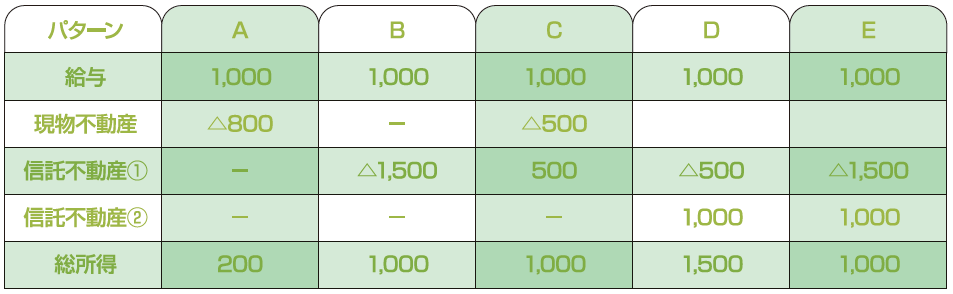

ここまで言葉だけの説明になっていますので、他の所得として給与所得がある場合の総所得金額がいくらになるのかをパターン別に解説していきます。

パターンAは、現物不動産であることから発生した損失は損益通算の対象となります。

パターンBは、信託不動産であることから先の規定により損益通算ができず、給与所得がそのまま総所得金額となります。

パターンCは、現物不動産と信託不動産を1つずつ保有しており、現物不動産からは損失が生じていることから給与所得と損益通算をし、信託不動産の所得を合算する形になります。

パターンDとEは、同一信託契約内で2つ信託不動産を保有し、一方が損失、他方が利益という場合です。

最後に説明をした通り、同一信託内であれば損益通算可能となりますので通算後の所得を給与所得と合算になりますが、パターンEは信託内での通算後でも損失となっていますのでそれ以外の所得である給与所得との損益通算はできず、パターンBと同じ結果となります。

次回も対策を行う上で留意する点を引き継ぎご説明いたしますが、すべての対策法にはメリットとデメリットがあり、本コラムをお読みになっている皆様のご要望をすべて満たす方法はもしかするとないかもしれません。

冒頭でも述べた通りご自身のビジョンに合わせて計画実行していくことは重要ではありますが、その計画段階でどの対策に重きを置くかという優先順位付けも行っていただけるとその道すがらでの判断に良い影響があるものと考えます。

▶お問い合わせはこちらから

▶メルマガ会員募集中!賃貸経営に役立つ情報を定期的にお届けいたします!!

会員登録はこちらから

▶賃貸経営に役立つ勉強会はこちらから

この記事の執筆者紹介

ミノラス不動産

私たちは次世代へ大切な資産を「守る」×「つなぐ」×「増やす」ために、お客様の不動産継承計画を共に実現させる不動産サポート企業です。