お役立ち情報

大切な資産を「守る」「つなぐ」「増やす」ために

役立つ不動産の市況や経営の情報をご紹介

1月を迎え、新しい1年がスタートしました。昨年一年間の経営はいかがでしたでしょうか?オーナー様にとっては、確定申告を控えて、1年間を振り返える時期かと思います。ここでは所有されている不動産の減価償却費について考えてみましょう。

税金は「収入」ではなく「所得」にかかる

収支=収入-支出で計算できます。例えば、賃貸経営をしている場合、家賃などの収入が支出よりも多ければ手元にお金が残り、一般的に「収支は黒字」と言われます。しかし、税金は収支ではなく所得に対して課税されます。所得は「収入-必要経費=所得」で算出します。ここでの収入には、家賃・共益費・礼金・更新料・駐車場代など、賃貸物件から受け取ることのできるお金です。一方、「必要経費」には以下のようなものがあります。

- 公租公課…固定資産税、都市計画税といった建物とその土地に課税される税金

- 借入利子…アパート・マンションで借り入れた毎月のローンの支払金利の部分のみ

- 管理費…当社の様な管理会社に支払う管理費

- 修繕費…故障の修理や、古くなった部分の機能を回復するために使った費用

- 水道光熱費…共用部分の電気料金や水道料金

- 減価償却費

減価償却費とは?

アパート・マンションなどの建物や、駐車場の舗装・門塀といった構築物を「償却資産」といいます。償却資産は毎年少しずつ古くなり価値が減少していくので、減少分を「減価償却費」として必要経費にすることができます。つまり、減価償却費は、毎年お金が出ていくわけではないのに、一定の金額を所得から差し引くことができるので、その分所得を少なくできるありがたい必要経費なのです。償却資産は、種類や構造により税務上の耐用年数と償却率が決められていて、一般的に堅固で寿命が長いものほど耐用年数も長くなります。

不動産所得の必要経費のなかで、減価償却費は高い割合を占めます。そのため減価償却費がいくらになるかによって、不動産所得が左右されることもあります。

償却資産と期間

償却資産を細かく分けることで減価償却費を増やす方法は、多くのオーナー様が新築時に採用しています。建物の工事費には、キッチンやユニットバス・トイレなどの給排水設備や、コンセントや電気配線などの電気設備が含まれています。これらの設備の耐用年数は15年です。そこで、建物を「本体部分」と「設備部分」に分けると、設備部分は耐用年数が短いので、減価償却費を多く計上することができます。例題でお伝えします。

| 【例題】建物工事費:1億円 鉄骨造(鉄骨の厚みが4mm以上) 内訳 :本体…7,000万円(耐用年数34年 償却率0.030) 設備…3,000万円(耐用年数15年 償却率0.067) |

この時の差額は、411万円-300万円=111万円です。つまり、建物を本体部分と設備部分に分けたほうが、減価償却費を111万円も多く計上できるということになります。

ただし、設備部分の減価償却は15年で終わり、それ以降は本体部分しか減価償却できなくなるので、分けないほうが毎年90万円多く経費計上できることになります。また、16年目に設備の償却分(201万円)がなくなるので、所得が増えます。つまり、「家賃は変わっていないのに、急に所得税が上がった…」と感じるのは、償却資産を建物と設備とに分けると、償却期間の差から先に期間の短い部分が期間経過によりなくなり、必要経費の中の減価償却費がおよそ半分に減った結果、所得が増えて所得税が上がることが原因です。

_____________________________________________

新築後に、オーナー様が賃貸マンションをどのように運営するのかは、経営方針によります。ご自身で判断されて同じ償却資産を短い期間で多めに経費計上するか、少なくても長い期間をかけて経費計上するかは、時期的なコントロールができます。しかし、計上する時期による違いだけで、最終的な減価償却費の合計額はどちらも同じです。

「今は建物の償却をしているが、設備の分があと何年で終わるのか?」「建物自体の償却はあと何年なのか?」を把握ができていないオーナー様は多いのが実情かと思います。確定申告のタイミングで現状の把握をしていく中で、収入については空室により毎月の金額が変わるので、必然的にオーナー様も気が付く点だと思います。しかし、所得は「収入-必要経費=所得」のため、必要経費の部分で、オーナー様は感覚的に受け止めているように思います。確定申告間近のこの時期を良い機会として、減価償却残高の現状把握と、所得税額を見て2023年の経費の使い方を考えてみても良いと思います。空室の設備への投資も、共用部への投資も、建物外部への投資も考えられると思います。

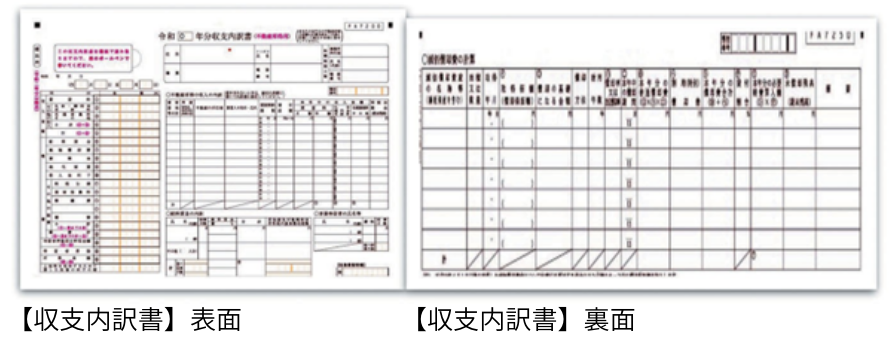

確定申告をするときには、不動産所得用の収支内訳書 経費➆と裏面の一番上に有る〇減価償却費の計算をチェックしてください。

まとめ

新年度を迎えるこの時期だからこそ、昨年を振り返り今年の必要経費について予算会議を行いましょう。特に減価償却残高の現状把握、所得税額を見た経費の使い方、空室の設備投資、共用部の投資、建物外部への投資についてご検討してみてはいかがでしょうか。

▶オススメ関連記事 確定申告に向けて修繕費と減価償却費の確認1

▶お問い合わせはこちらから

▶マモローヤメンバー募集中!不動産経営の最新情報をお届けします。嬉しい限定特典も!詳細はこちら

この記事の執筆者紹介

ミノラス不動産

私たちは次世代へ大切な資産を「守る」×「つなぐ」×「増やす」ために、お客様の不動産継承計画を共に実現させる不動産サポート企業です。